Das elektronische Lastschriftverfahren ELV

Fragen und Antworten zu ELV

Das elektronsiche Lastschriftverfahren ELV steht derzeit auf dem Prüfstand. Lohnt sich ELV noch für die Unternehmen angesichts der Entwicklungen auf dem Zahlungsmarkt? Ist die Abwicklung der Transaktionen in Eigenregie oder über Dienstleister noch zeitgemäß? Hat ELV noch die regulative Wirkung und kann als Verhandlungsinstrument für günstigere Konditionen der bankenseitigen Zahlverfahren dienen? Können Dienstleister weiterhin attraktive Angebote liefern, die einen ausreichend großen Abstand zu den Kosten der kreditwirtschaftlichen Angebote einhalten?

Allgemeingültige Antworten fallen schwer und müssen auf unternehmensindividueller Ebene getroffen werden. Beispielsweise kann für kleine und mittelständische Unternehmen ELV über Dienstleister weiter interessant sein, da ein Kostenabstand nach wie vor vorhanden ist. Andere Unternehmen trauen sich wohl auch weiterhin die Abwicklung in Eigenregie zu, besonders dann, wenn sie z.B. wegen eines hohen Stammkundenanteils geringe Ausfallrisiken zu befürchten haben. Große Unternehmen können ggf. bessere Konditionen mit den kreditwirtschaftlichen Anbietern aushandeln.

Folgende Fragen und Antworten dienen der Einschätzung der aktuellen Situation und sollen zur Meinungsfindung beitragen.

Was ist ELV?

Das kartengestützte elektronische Lastschriftverfahren (ELV) wurde in den 1980er-Jahren in Zusammenarbeit mit dem Handel und dessen Dienstleistern entwickelt und hat sich in den folgenden Jahren zu einem der führenden kartengestützten Zahlungsverfahren in Deutschland etabliert. Es wird heute noch von vielen Händlern als Alternative zu den bankengestützten Zahlungsverfahren eingesetzt und steht im Wettbewerb zum girocard-Verfahren.

Wie funktioniert ELV?

Das ELV-Verfahren basiert auf der Kartentechnologie „Magnetstreifen“ der deutschen Kreditwirtschaft. Dabei wird der Magnetstreifen-Spur 2 (früher Spur 3) oder die äquivalenten Daten auf dem Kartenchip der girocard (ehemals ec-Karte) ausgelesen. Daraufhin wird eine SEPA-Lastschrift erstellt, die der Kunde i.d.R. durch seine Unterschrift auf dem Beleg oder einem digitalen Unterschriftsfeld autorisiert. Die Abwicklung erfolgt dann über die bankengestützte SEPA-Lastschrift.

ELV ist ein Lastschriftverfahren und damit nicht als Kartenzahlverfahren einzustufen. Dennoch wirrd es als solches wahrgenommen (siehe auch Abb 1). Anders aber als beim girocard-Verfahren oder bei Kreditkartenzahlungen startet nicht der Kunde den Zahlungsprozess, sondern der Händler initiiert die Zahlung, indem er ein (vom Kunden autorisiertes) Lastschriftmandat einholt und bei seiner Bank zur Abwicklung einreicht. Im Rahmen seiner Vertragsfreiheit kann der Händler die Abwicklung von ELV bei Vorlage einer geeigenten Zahlungskarte vorrangig nutzen. Dennoch bieten viele Händler freiwillig in Verbindung mit der sogenannten Anwenderauswahl am Terminal dem Kunden die Auswahl einer entsprechenden Alternative an.

Abb1: Akzeptanzlogo des ELV-Verfahrens (seit 2017)

Anders als bei bankengestützten Zahlungsarten wie der girocard hat der Händler zunächst bei der Transaktionsabwicklung der SEPA-Lastschrift ein gewisses Zahlungsausfallrisiko, das z.B. über mögliche Betrugsversuche oder ungedeckte Konten entsteht. Das Risiko kann allerdings mit bestimmten Instrumenten reduziert werden, beispielsweise durch Abtretung der Forderung an einen Dienstleister. Auch Sperrdateiabfragen wie z.B. die Einbindung der KUNO-Datei können helfen. In der Datei werden von Karteninhabern bei der Polizei als gestohlen gemeldete Karten eingetragen und dem Handel zur Verfügung gestellt, damit diese für ELV gesperrt werden können.

Wie hat sich ELV entwickelt?

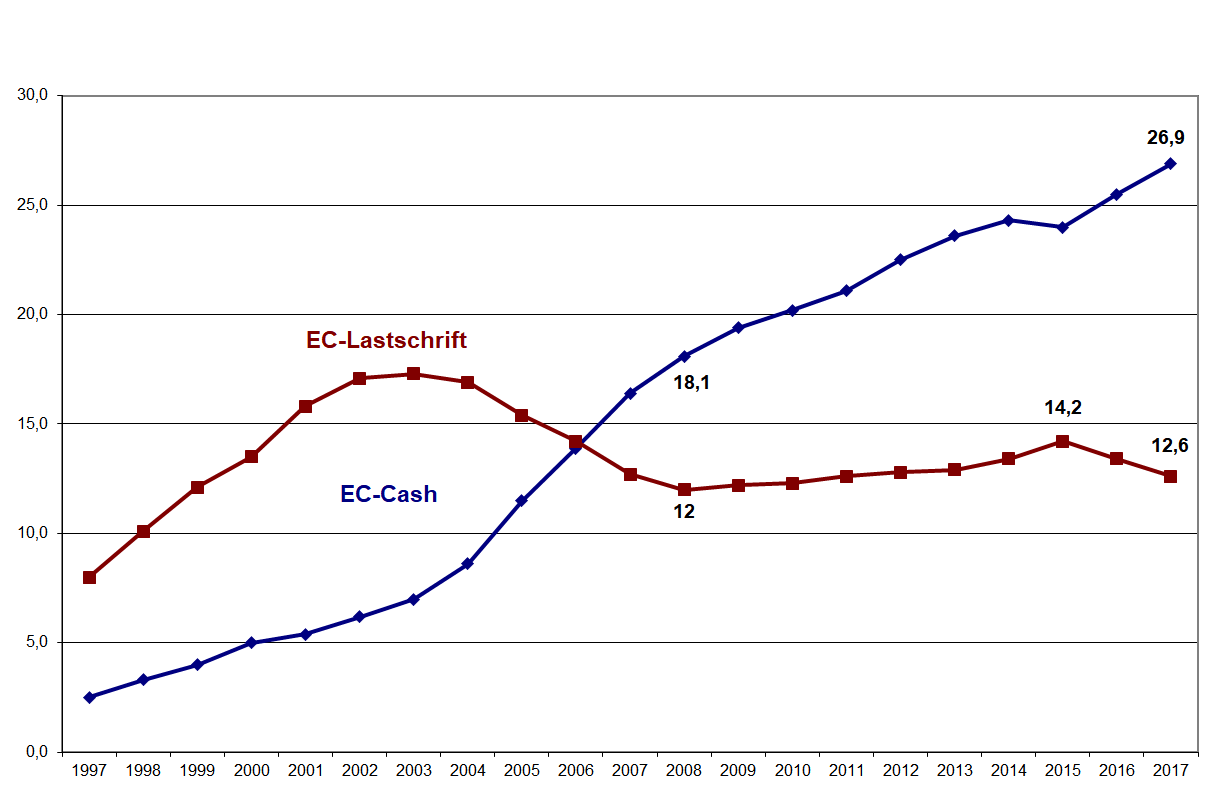

Betrachtet man die Zahlen der jährlichen Erhebungen des EHI zum Zahlungsverkehr im Handel, fällt auf, dass der Anteil von Zahlungen mittels elektronischem Lastschriftverfahren (ELV) gemessen am Umsatz seit vielen Jahren relativ konstant ist (siehe auch Abb 2).

Nachdem Anfang der 2000er Jahre ein Rückgang in der Nutzung zu verzeichnen war, zeichnet sich für die Jahre 2008 bis 2015 ein leichter Trend nach oben ab. Erst für die Jahre 2016 und 2017 wurde ein Rückgang beobachtet. Im gesamten Betrachtungszeitraum 2007 bis 2017 betrug der Anteil des Umsatzes, der mittels ELV abgewickelt wurde, zwischen 12 und 14,2 Prozent. Immerhin wurden auch 2017 noch 52,8 Mrd. Euro mit ELV abgewickelt.

Abb2: Umsatzanteile von ELV/EC-Lastschrift und girocard/EC-Cash im Zeitablauf

Welche Herausforderungen bestehen bei ELV?

ELV steht vor Herausforderungen, die sich vor allem aus zwei Entwicklungen ergeben. Beide Faktoren nehmen Einfluss auf die Entscheidung eines Händlers für oder gegen die Nutzung von ELV. Zum einen ist der in den vergangenen Jahren zu beobachtende Rückgang der Kosten beim konkurrierenden girocard-Verfahren (EC-Karte mit PIN) zu nennen. Zum anderen muss berücksichtigt werden, dass eine Entwicklung hin zu kontaktlosen Zahlungen erfolgt. Hier muss ein unterschriftsbasiertes System im Hinblick auf die Praktikabilität am POS überprüft werden.

- Kosten: einerseits durch die europäische Regulierung der Interbankenentgelte, andererseits durch eine Übereinkunft mit dem Bundeskartellamt haben sich die Gebühren für das zahlungsgarantierte girocard-Verfahren der Deutschen Banken in den vergangenen Jahren deutlich nach unten bewegt. Der Abstand zum ELV ist damit kleiner geworden. Für viele Unternehmen steht damit eine kalkulatorische Fragestellung im Raum: rechtfertigen die Einsparungen durch Nutzung des Alternativverfahrens ELV die ggf. erhöhten Aufwände in der Handhabung sowie die möglichen Risiken? Eine Antwort kann hier nur individuell gegeben werden und orientiert sich an den Kostenfaktoren:

- Aufwand: Das Belegmanagement ist grundsätzlich mit einem gewissen Handlingsaufwand verbunden. Die im ELV erteilten Einzugsermächtigungen müssen bis zu 13 Monaten aufbewahrt oder mittels digitalem Belegmanagement archiviert werden. Die Beleg-Archivierung ist allerdings auch für die Händlerbelege anderer Kartenzahlverfahren erforderlich. Damit relativiert sich der Handlingsaufwand für ELV. Im girocard-Verfahren beispielsweise beträgt die Aufbewahrungsdauer der Händlerbelege (Händlerjournal) lt. DK-Vorgabe mindestens 15 Monate, denn auch hier gelten Händlerbelege als Nachweis über die positive Autorisierung und somit zur Dokumentation der bestehenden Forderung. Zusätzlich müssen ELV- wie auch Kreditkarten-Händlerbelege (abhängig vom Kreditkartenherausgeber) vom Kunden unterschrieben werden. Der Aufwand, der mit der Unterzeichnung eines Beleges zur Erteilung eines Lastschrift-Mandats verbunden ist, lässt sich mit externen Signature-Pads oder der Möglichkeit zur Unterschrift direkt auf dem Display neuester Terminals reduzieren. Mit der Digitalisierung des Händlerbeleges entfällt dann auch das manuelle Beleg-Handling für sämtliche unterschriftsbasierten Zahlverfahren.

- Risiko: Kosten können entstehen, wenn eine Lastschrift zurückgegeben wird oder die Gutschrift verweigert wird. Es entsteht ein Zahlungsausfall. Gründe hierfür können u.a. fehlende Kontodeckung oder Betrug sein. In diesen Fällen können Abschreibungen und/oder Inkassokosten hinzukommen. Alternativ können die aus ELV entstehenden Forderungen auch an Dienstleister abgetreten werden, der Händler erhält so eine Zahlungsgarantie.

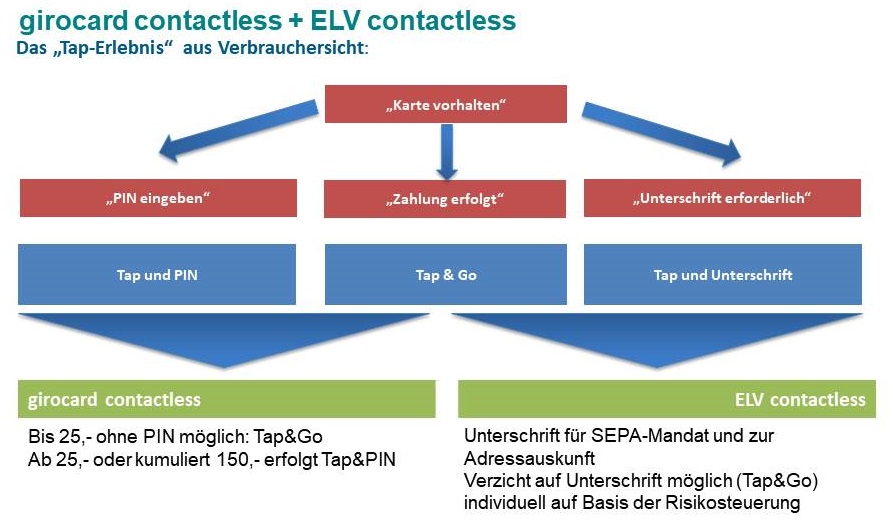

- Kontaktlos-Technologie: Eine der wesentlichen Neuerungen in der Bezahllandschaft ist die Umstellung auf kontaktlose Karten. Auch die girocard ist auf dem Weg, inzwischen ist eine signifikante Anzahl der ausgegebenen girocards mit dem NFC-Chip ausgestattet. Auch die Terminallandschaft wird umgestellt, laut DSGV akzeptieren bereits 525.000 der 820.000 Terminals girocard kontaktlos (Stand August 2018). Die kontaktlos-Zahlung der girocard ist bis zu 25 Euro ohne PIN-Eingabe möglich. Das ELV-Forum (Informationen unter www.elv-forum.de) hat sich der Frage angenommen, inwiefern ELV auf diesen Trend aufsetzen kann und hat technische Spezifikationen erstellt, die dem Händler schon heute auch die Nutzung der kontaktlos-Schnittstelle ermöglicht. Inzwischen werden entsprechende „ELV-kontaktlos-Lösungen" erfolgreich im Markt eingesetzt. Allerdings ergeben sich weitere Herausforderungen. Denn neben dem sogenannten Tap & Go (Vorhalten der Karte ohne PIN-Eingabe bei Zahlungen bis 25 Euro) und dem Bezahlen mittels vorhalten und PIN-Eingabe muss dem Kunden ein drittes Verfahren, nämlich Tap und Unterschrift bekannt gemacht werden (siehe Abb 3). Bislang musste der Kunde nur zwei Verfahren verinnerlichen. Zudem stellt sich die Frage, inwiefern ein unterschriftsbasiertes Verfahren in die Welt des Mobile Payment passt. Denn zunehmend ist zu erwarten, dass Kunden mit der digitalen girocard, die im Smartphone aktiviert ist, bezahlen wollen. Hier könnte die Unterschrift als Medienbruch wahrgenommen werden, wobei allerdings den meisten Kunden die Unterschrift noch bekannt sein dürfte, eine Ablehnung daher nicht zu erwarten ist.

Abb3: Wege der Zahlung aus Kundensicht bei Nutzung der kontaktlosen girocard/ELV

Ist ELV in Gefahr?

ELV ist auch in Zukunft weiterhin wie gewohnt nutzbar. Die girocard als Basis hat sich zwar weiterentwickelt, nicht zuletzt durch die Einführung der kontaktlos-Schnittstelle. Technisch ist es aber kein Problem, auch über die kontaktlos-Schnittstelle die für ELV relevanten Daten auszulesen und damit eine Lastschriftdatei zu erzeugen. Allerdings muss jeder Händler die Herausforderungen wie oben beschrieben individuell einschätzen und daraufhin entscheiden, ob und in welcher Form er ELV weiterführt. Der Markt wird daher entscheiden, ob ELV auch in Zukunft eine Rolle im Zahlungsmix des Handels spielt.

Grundsätzlich werden sich Zahlverfahren auch künftig weiterentwickeln. Das Bezahlen wird voraussichtlich beim Einkaufsprozess zunehmend in den Hintergrund treten. Projekte wie Amazon Go und der erste kassenlose Saturn-Elektronikmarkt in Innsbruck zeigen, wie sich der Handel weiterentwickeln kann.

Auch werden Daten eine größere Rolle spielen, der Zahlungsvorgang wird tendenziell zum Vehikel für weitere Mehrwerte werden, die dem Kunden Zusatznutzen bringen. Die Verschmelzung von Zahlung, Kundenbindung und Couponing ist eine Ausprägung, die bereits heute zu beobachten ist.

Eine Trennung von Einkaufsvorgang und vor- oder nachgelagerter Bezahlung kann nach heutigem Stand am besten mit dem Lastschriftverfahren realisiert werden. Mittels eines SEPA-Lastschrift-Mandates gestattet der Kunde dem Händler die Abbuchung der fälligen Zahlungen vom Konto, erhält sich aber dabei Widerrufsmöglichkeiten im Rahmen der SEPA-Regeln. Auch mobile Payment-Lösungen von Handelsunternehmen oder Kundenkarten mit Bezahlfunktion nutzen diese Möglichkeit. Insgesamt wird dabei allerdings die Bedeutung der girocard als Basis zur Mandatserteilung zurückgehen.

Zusammenfassung

Auch künftig hat das Lastschriftverfahren im Einzelhandel eine Daseinsberechtigung. In welchem Umfang allerdings der Handel dieses Verfahren nutzt und ob in der Ausprägung des bekannten ELV, basierend auf der girocard, bleibt dem Markt überlassen. ELV wurde seitens des Handels stets als Alternative zum vermeintlich teuren girocard-Verfahren (ehemals electronic cash) gesehen. Technisch und regulatorisch gibt es keine Bedenken gegen eine weitere Nutzung des unterschriftsbasierten Zahlverfahrens. Es bleibt aber stets eine individuelle Entscheidung jeden Unternehmens, ob es den Aufwand als gerechtfertigt ansieht, den ELV mit sich bringt. Bei Outsourcing an Dienstleister, die die Abwicklung von ELV und die Übernahme einer Zahlungsgarantie anbieten, kommt es darauf an, ob kostengünstige Angebote aufrechterhalten bleiben, die einen Abstand zu girocard wahren. Das EHI hat in seiner aktuellen Handelsbefragung festgestellt, dass nach wie vor 58 Prozent der Unternehmen die Dualität von girocard und ELV weiter als unverzichtbar ansehen. Allerdings waren es ein Jahr zuvor noch 68 Prozent.